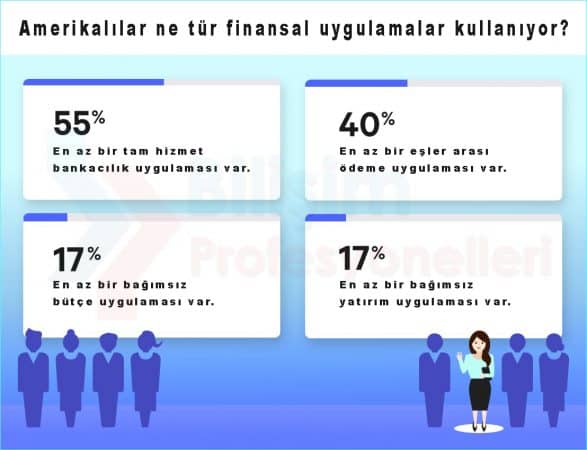

Akıllı Telefon Kullanıcılarının% 63’ü En Az Bir Finansal Uygulamaya Sahip

Bankrate tarafından Amerikalılara geleneksel bankalardan ve fintech oyuncularından olanlar da dahil olmak üzere finansla ilgili uygulamaları kullanmalarını soran yeni bir ankete göre ABD’deki akıllı telefon kullanıcıları arasında yaklaşık üçte ikisinin en az bir finansal uygulaması var.

Akıllı telefonların piyasaya sürülmesinden bu yana geçen zaman içinde insanlar, cihazlarını, çek hesaplarını ve diğer ürünleri takip etmek için kullanmayı büyük ölçüde benimsedi. Bu, özellikle katılımcıların yüzde 70’inin bankalarının mobil uygulamasını haftada en az bir kez kontrol ettiklerini söylediği bankacılık uygulamaları için geçerlidir; Yüzde 16’sı her gün kontrol ettiklerini söylüyor.

Finansal Mobil Uygulamalara Katılımın faydaları

Mobil bankacılık uygulamalarının düzenli kullanımının, kullanıcıların mali sağlığı üzerinde potansiyel olarak önemli etkileri vardır. Esasen, insanlar artık ne kadar paraya sahip olduklarını ve nereye gittiğini çok hızlı bir şekilde görme yeteneğine sahipler.

Günümüzde mobil telefon kulllanan ve maaşını banka üzerinden alan çoğu çalışan mobil bankacılığı kullanarak, mevcut mali durumunuz hakkında daha fazla bilgi sahibi oluyor. Maaşı doğrudan banka hesabına yatırılmış olsun veya olmasın, bankaya yatırtığı para üzerinde bir eksilme olup olmadığı konusunda mobil uygulamalar sizi daha fazla bilgilendiriyor.

Mobil Finansal Uygulamala kullanıcıları ayrıca tutarsızlıkları veya sahtekarlığı çevrimiçinden daha hızlı bir şekilde mobil cihazlara gelen bildirimler sayesinde hemen tespit edebiliyor. Dolandırıcılığı hızlı bir şekilde tespit etme yeteneği, mobil ortamı daha güvenli bir bankacılık deneyimi haline getiren unsurlardan sadece biridir. Diğer güvenlik unsurları ise banka ve finansal hesaplarınıza erişimde kimliğinizi doğrulamak için yüzünüzü veya baş parmağınızı kullanmak gibi, temelde şifre kullanmaktan daha güçlü araçlar olan biyometri kullanımını gibi daha güçlü güvenlik sistemlerini içerir.

Danışmanlık firması Genpact’in küresel perakende bankacılık danışmanlığı lideri Raja Bose, insanların bankacılık uygulamalarını kullanma sıklığı, birbiriyle iç içe geçmiş cihazların hayatımızda nasıl bir hale geldiğini gösteriyor. Bose, mobil bankacılığın ilk yıllarında Bank of America’da yöneticiydi.

Bose, “O zamanlar aktif mobil kullanıcıları, son 30 günde en az bir kez aktif olanlar olarak tanımlamıştık” diyor. “Bu, frekansın daha küçük zaman aralıklarında görüntülendiğinin altını çiziyor.”

Mobil bankacılık 2.0

İnsanların mobil bankacılığı kullanma sıklığı da daha havalı özelliklere yol açmalıdır.

Bankalar ilk olarak mobil bankacılığı çevrimiçi sunduklarını taklit eden basit özelliklerle tanıttı. Ancak bankalar, mobilin bir masaüstünden daha dinamik olduğunu kısa sürede öğrendi ve ortalama çevrimiçi kullanıcı için pratik olmayacak ek araçlar geliştirdi.

Mobil ortamdaki kritik kitle nedeniyle, bankalar artık uygulamalarını bankayla etkileşime girmenin başka bir yolundan bankanızla olan deneyiminizin temel taşına nasıl geliştirebileceklerine bakıyorlar.

Bose, “Cep telefonunu benimseyen bankacılık müşterilerinin toplam payı düştü ve bunun nedenlerinden biri de son iki veya üç yıla kadar mobil bankacılığın esasen mobil müşteri desteği olmasıydı” dedi. “Ancak giderek daha ilerici kurumlar, diğer kanallarda sunulanların üzerine daha fazla işlevsellik ekliyor.”

Gelecekte, bankanızın uygulaması karşılaştırmalı alışveriş yapmanıza yardımcı olabilir, bütçenizi ne zaman aştığınızı söyleyebilir veya veznedara kim olduğunuzu ve bir şubeye gittiğinizde muhtemelen neden ziyaret ettiğinizi söyleyebilir.

Bank of America için dijital bankacılığı denetleyen Michelle Moore, şubede sıraya girmiş akıllı telefonlarında gördüğünüz kişilerin mobil bankacılığı biraz daha farklı bir şekilde kullanmasının yolunu görüyor.

Moore, “Mobil bankacılığı kullanmayan insanlar tüm yetenekleri anlamıyor” diyor. “Yani bizim için fırsat eğitimdir, eğitimdir, eğitimdir.”

Bank of America, mağazalarındaki Apple’ın dahiyane barından bir not aldı ve 4,500 şube çalışanını dijital elçi olacak şekilde yeniden eğitti – esasen tüm dijital bankacılık sorularınızı yanıtlayacak insanlar.

Nesiller arasında mobil kullanım

Mobil bankacılığı öncelikle Y kuşağı bir şey olarak düşünmek kolaydır, ancak nesiller arasındaki benimseme oranları oldukça benzerdi: Y kuşağının yüzde 64’ü ve X kuşağı için yüzde 59’u telefonlarında en az bir tam hizmet bankacılık uygulaması olduğunu söyledi. 55 yaş ve üstü katılımcılar için sadece yüzde 41 aynı şeyi söyledi.

Bununla birlikte, bütçeleme, yatırım veya ödeme uygulamaları gibi diğer kategorilerde, kuşaksal faktörler daha yaygın bir şekilde oynadı. Örneğin, 18 ile 34 yaşları arasındakilerin yüzde 34’ü telefonlarında en az bir bütçe uygulaması olduğunu söylüyor. Buna karşılık, 35-54’lülerin sadece yüzde 15’i en az bir tane olduğunu söylüyor.

Ayrıca kayda değer olan şey, Betterment gibi yatırım uygulamalarının 18 ila 34 yaşları arasındaki kişiler tarafından benimsenmesidir. Anket, yüzde 31’inin telefonlarında en az bir yatırım uygulaması olduğunu söylediğini ortaya koydu.

Y kuşağına ebeveynlerinin ve büyükanne ve büyükbabalarının paralarını miras aldıklarında 30 trilyon doların aktarılması bekleniyor. Bu olduğunda, koyacakları yer geleneksel servet yöneticileri için önemli bir ilgi noktasıdır. Yatırım yapabilecekleri tek şey, diyelim ki ayda 50 dolarken, kendilerinden düşük ücretler talep eden robo-danışmanlık firmasına bağlı kalacaklar mı? Yoksa ebeveynlerinin para yatırdığı yere mi gidecekler? Bu soru, birkaç bankayı ve servet yöneticisini robo-danışman çözümü bulmaya sevk eden şeydir.

McBride, artan yaşam süreleri, artan sağlık hizmetleri maliyetleri ve emekliliğe hazırlık eksikliği göz önüne alındığında gerçek servet transferinin beklentilerden önemli ölçüde daha az olabileceğini söylüyor. Yine de, servet yöneticileri haklı olarak endişeli.

McBride, “Para yönetimi ve finansal planlama endüstrisi, yetişkin çocukların çoğu zaman ebeveynlerinin kullandığı danışmana sadakati olmadığı için kapıdan çıkabilecek potansiyel varlıklar konusunda soğuk bir ter döktü” diyor.

Geri bildirim: Mobil uygulamalarda Güvenlik Tehditleri - Bilişim Profesyonelleri